近日,包括先锋精科、黄山谷捷、地平线、强达电路、龙图光罩、和美精艺等半导体企业IPO迎来最新进展,涉及半导体设计、制造、封测,上游材料、汽车芯片等领域。

上交所:先锋精科将于8月16日科创板首发上会

8月9日,上交所公告显示,江苏先锋精密科技股份有限公司(以下简称“先锋精科”)将于8月16日科创板上会。

招股书显示,先锋精科成立于2008年,专注于半导体刻蚀和薄膜沉积设备细分领域关键零部件的精密制造。尤其在刻蚀设备领域,先锋精科是国内少数已量产供应7nm及以下国产刻蚀设备关键零部件的供应商,直接与国际厂商竞争。

半导体制造主要设备中,刻蚀设备和薄膜沉积设备是国际公认的技术难度仅次于光刻设备的两大核心设备,也是在芯片产线投资中与光刻设备价值量占比相当的两大设备,合计约占半导体设备市场份额的40%。该核心设备向先进制程迭代升级的突破对我国芯片发展至关重要。

据悉,2023年先锋精科已量产应用在刻蚀设备的关键工艺部件在中国境内同类产品的细分市场规模约为7.77亿元,细分市场占比超过15%;已量产应用在薄膜沉积设备的关键工艺部件在中国境内同类产品的细分市场规模约为11.20亿元,细分市场占比超过6%。

财务数据方面。2021年至2023年,先锋精科的营收分别为4.24亿元、4.70亿元和5.58亿元;净利润分别为1.05亿元、1.05亿元和0.80亿元。今年上半年,先锋精科的营收同比增长147.04%至5.48亿元;净利润同比增长314.23%至1.12亿元。

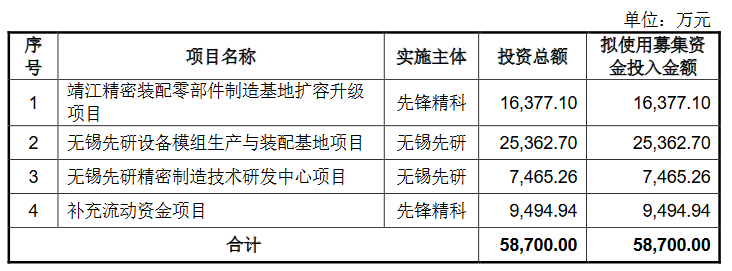

其最新招股书显示,公司拟募资金额5.87亿元,用于靖江精密装配零部件制造基地扩容升级项目、无锡先研设备模组生产与装配基地项目、无锡先研精密制造技术研发中心项目,补充流动资金项目。

功率半导体模块散热基板厂商黄山谷捷IPO上会

8月9日,深交所披露消息显示,黄山谷捷股份有限公司(以下简称“黄山谷捷”)当日上会获得通过,拟登陆创业板。

招股书显示,黄山谷捷主要从事功率半导体模块散热基板研发、生产和销售,产品主要应用于新能源汽车领域,是新能源汽车电机控制器用功率半导体模块的重要组成部件。

招股书显示,2021年至2023年黄山谷捷实现营收分别为2.55亿元、5.37亿元、7.59亿元,净利润分别为3427万元、9947万元和1.57亿元。

但是,2024年黄山谷捷的业绩却出现下滑。据最新披露数据,2024年一季度,黄山谷捷实现营业收入14014.25万元,较上年同期下降9.83%;归母净利润2612.78万元,较上年同期下降8.44%;扣非归母净利润2606.43万元,较上年同期下降8.38%。此外,黄山谷捷还预计2024年上半年营收将同比下滑13.07%至9.86%;净利润同比下滑15.00%至12.02%;扣非归母净利润同比下滑17.65%至14.55%。黄山谷捷解释,业绩下滑主要系出口量受国外新能源汽车相关政策影响下滑较快以及新能源汽车市场竞争激烈,公司产品销售价格有所下滑所致。

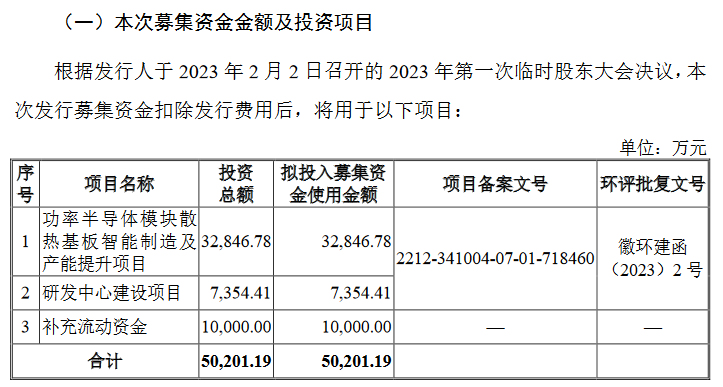

总体而言,当前汽车市场的疲软对黄山谷捷业绩造较大影响。此次冲击创业板上市,黄山谷捷拟募资5.02亿元,分别投向功率半导体模块散热基板智能制造及产能提升项目、研发中心建设项目、补充流动资金,分别拟投入募资3.28亿元、7354.41万元、1亿元。

地平线香港IPO通过证监会备案,即将上市!

8月9日,中国证监会公布Horizon Robotics(地平线机器人)境外发行上市备案通知书,标志着地平线香港IPO正式获得证监会批准。根据证监会公布信息,地平线此次拟发行不超过11.5亿股境外上市普通股,并在香港联合交易所上市,预计筹集约5亿美元资金。

公开资料显示,地平线成立于2015年。2016年,其发布第一代智能计算架构BPU(Brain Processing Unit);2017年发布征程1车规级处理芯片;2019年宣布量产首款车规级AI芯片征程2。此后,其逐步将业务拓展到提供软硬协同一体化智能驾驶解决方案。

今年3月底,地平线正式向港交所递交招股书,高盛、摩根士丹利、中信建投为其联席保荐人。根据当时招股书披露数据,2021-2023年,地平线分别实现收入4.67亿元、9.06亿元、15.52亿元,收入增长率分别为94.1%及71.3%,2021-2023年的收入复合年增长率为82.3%。同期, 地平线毛利分别为3.31亿元、6.28亿元、10.94亿元,毛利率分别为70.9%、69.3%及70.5%。其中,汽车解决方案分为产品解决方案和授权及服务两块业务。招股书显示,该公司授权及服务营收增长幅度明显,其在2023年营收达9.63亿元,超过产品解决方案的5.06亿元。

同为智驾芯片公司,地平线2021年至2023年毛利率、现金流等方面表现均超近期刚上市的黑芝麻智能。其中,就毛利率来看,2021年到2023年,地平线毛利率分别为70.9%、69.3%、70.5%;同期,黑芝麻智能毛利率分别为36.1%、29.4%、24.7%。不过值得注意的是,地平线、黑芝麻智能均面临亏损。其中,2021年至2023年,地平线的净亏损分别为20.64亿元、87.2亿元、67.39亿元;经调整净亏损为11.03亿元、18.91亿元、16.35亿元。亏损原因主要是研发支出方面占比较大。

另外,招股说明书显示,地平线成立以来获得多次投资,投资方中明星资本云集,累计融资23.6亿美元(约合人民币170亿元)。

目前,地平线正在全力推进新一代车载智能计算方案征程6系列上车量产。7月底,鉴智机器人宣布该公司基于地平线征程6E打造的多款中阶方案已经获得头部车企与Tier1定点,并正式启动量产交付开发。按照地平线此前规划,征程6系列将于2024年内开启首个前装量产车型交付,并预计于2025年实现超10款车型量产交付。目前,征程6系列首批量产合作车企及品牌包括上汽、大众集团、比亚迪、理想汽车、广汽集团、深蓝汽车、北汽集团、奇瑞汽车、星途汽车、岚图汽车等。

证监会:同意强达电路创业板IPO注册申请

8月9日,证监会官网披露了深圳市强达电路股份有限公司(以下简称“强达电路”)首次公开发行股票注册的批复,公司IPO注册获同意。强达电路本次发行的股票数量不超过1,884.40万股,将于深交所创业板上市。

公开资料显示,强达电路主营业务为PCB的研发、生产和销售,是一家专注于中高端样板和小批量板的PCB企业。公司在高多层板、超厚铜板、HDI板、高频高速板、特种板和其他特殊加工等工艺技术方面具备深厚的积累,形成多项核心技术,PCB主要制程能力已达到行业主流水平。

值得注意的是,招股书显示,2021-2023年度,公司连续三年被中国电子电路行业协会评为中国电子电路行业百强企业,其中2021-2023年公司在综合PCB企业中排名分别为第84位、第80位和第82位,在内资PCB企业排名分别为第51位、第48位和第53位。

招股书显示,强达电路2021年、2022年、2023年营收分别为7.1亿元、7.31亿元、7.13亿元;净利分别为6806.9万元、9090万元、9106万元;扣非后净利分别为6395.7万元、8194.7万元、8503万元。强达电路2024年上半年营收为3.89亿元,较上年同期的3.62亿元增长7.46%;净利为5198万元,较上年同期的4641万元增长12%。强达电路预计2024年营收7.88亿元,较上年同期的7.13亿元增长10.52%;预计扣非后净利为9274.5万元,较上年同期增长9%。

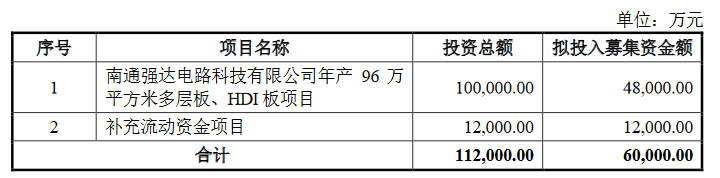

强达电路本次计划募资6亿元,其中,4.8亿元用于南通强达电路科技有限公司年产96万平方米多层板、HDI板项目,1.2亿元用于补充流动资金项目。

半导体掩模版厂商龙图光罩正式上市

8月6日,深圳市龙图光罩股份有限公司(以下简称“龙图光罩”)在上海证券交易所科创板成功上市上市,成为首家在科创板上市的独立第三方半导掩模版厂商。股票发行价格为18.50元/股,发行市盈率为30.20倍。

招股书显示,龙图光罩主营业务为半导体掩模版的研发、生产和销售。半导体掩模版主要用于功率半导体、MEMS传感器、IC封装、模拟IC等特色工艺半导体领域,终端应用涵盖新能源、光伏发电、汽车电子、工业控制、无线通信、物联网、消费电子等场景。它的作用是将承载的电路图形通过曝光的方式转移到硅晶圆等基体材料上,从而实现集成电路的批量化生产。

值得一提的是,龙图光罩已掌握130nm 及以上制程节点半导体掩模版生产制造的关键技术,在半导体掩模版行业步入“国产替代”进程发挥着引领作用。

另外,2022年8月,龙图光罩在珠海高新区设立子公司——珠海市龙图光罩科技有限公司(以下简称“珠海龙图”),并启动建设高端半导体芯片掩模版制造基地项目和高端半导体芯片掩模版研发中心项目。据悉,珠海龙图规划的厂区占地面积约为20000平方米,计划生产65-130nm工艺节点的芯片掩模版,满足芯片设计公司及晶圆厂对该制程范围内的光罩产品需求。目前项目工程建设正在有条不紊地推进中,预计今年三季度竣工,2025年一季度投产。

业绩方面,2021-2023年,龙图光罩实现营收分别为1.14亿元、1.62亿元、2.18亿元;归母净利润分别为4116.42万元、6448.21万元、8360.87万元。作为亮点,该公司营业收入年均复合增长率为38.56%,其净利润的年均复合增长率超40%。展望2024年上半年,龙图光罩预计营业收入将达到1.25-1.3亿元,同比增长21.17%-26.02%;归母净利润预计为4800-5000万元,同比增长19.41%-24.39%。

在其业绩板块,龙图光罩招股书显示,2020年-2023年上半年,应用于功率半导体领域的掩模版是龙图光罩最主要的收入来源,且营收和营收占比呈现逐年递增的趋势。龙图光罩指出,在功率半导体掩模版领域,公司的工艺节点已覆盖全球功率半导体主流制程的需求。

此次IPO,龙图光罩拟募集资金6.63亿元,主要用于高端半导体芯片掩模版制造基地项目、高端半导体芯片掩模版研发中心项目及补充流动资金。

其中,“高端半导体芯片掩模版制造基地项”是通过对公司现有核心产品的技术升级,实施更高制程(130nm-65nm节点)半导体掩模版的开发及产业化,加速实现130nm工艺节点以下半导体掩模版的国产替代进程;“高端半导体芯片掩模版研发中心项目”则将根据市场及客户的需求开展高端半导体掩模版技术工艺的研发。

宏晶微冲刺科创板IPO

近日,证监会披露了关于宏晶微电子科技股份有限公司(以下简称“宏晶微”)首次公开发行股票并在科创板上市的辅导备案报告。

公开资料显示,宏晶微成立于2009年,是一家具有自主知识产权的集成电路设计、软件开发、系统方案设计,提供整体解决方案和电子产品设计服务。专注于多媒体芯片设计,主要集中在音视频采集、传输、处理等技术方向,产品可应用于新型平板、高铁、汽车、广电、医疗、智能制造等领域。

官网信息显示,宏晶微目前至少拥有43款多媒体芯片产品,提供包括医疗内窥镜、无人机航拍、视频采集在内的7大应用方案,并向全国提供技术服务。海外销售地区则包括英国、韩国、以色列等17个国家和地区。

同时,宏晶微对外投资企业12家,包括合肥恺英信息科技有限公司、合肥宏晶半导体科技有限公司、成都宏熠电子科技有限公司、宏晶微电子科技(西安)有限公司等。

据宏晶微辅导备案材料显示,2022和2023年该公司营业收入分别为29,114.19万元、28,566.33万元,归属于母公司所有者的净利润分别为1,940.99万元、2,763.93万元。可见,2023年其净利增长42.4%。

和美精艺科创板IPO披露第一轮审核问询回复

自1月25日进入问询状态,正在冲刺科创板IPO的深圳和美精艺半导体科技股份有限公司(简称“和美精艺”)于8月2日披露了收一轮审核问询回复函。

据了解,和美精艺自2007年成立至今,一直专注于IC封装基板领域,从事IC封装基板的研发、生产及销售,系内资厂商中少数几家全面掌握自主可控IC封装基板大规模量产技术的企业。本次上交所主要针对该公司的产品技术先进性、主要客户、与佰维存储的关联交易、毛利率等情况进行追问。

针对和美精艺各类IC封装基板产品技术情况,和美精艺回复称,公司各类IC封装基板产品不属于技术水平较低,竞争充分的成熟产品。公司产品已覆盖WB-BGA/CSP和FC-BGA/CSP两大系列,产品广泛应用于存储芯片、逻辑芯片和传感器芯片等领域。截至反馈回复签署日,公司首批四层FC-BGA封装基板已通过客户验证,该类产品主要用于微处理器芯片。

和美精艺表示,虽然公司在FC-BGA封装基板领域较国际先进IC封装基板企业存在一定差距,但已逐渐形成自主可控的FC-BGA封装基板产品及其相关的生产工艺、核心技术与知识产权。该公司暂不具备ABF材料的生产设备,目前已掌握国产类ABF材料的应用技术。公司暂不具备植球工艺,可实现植球前的开窗工艺,公司工艺能力下最小植球开窗直径为60μm。公司暂不具备SAP制程工艺能力。

对于近六成收入仍来自低端产品,和美精艺回复称将加速转向中高端产品进程。据和美精艺披露,2021年至2023年,该公司存储芯片封装基板低端产品收入分别为17634.05万元、19505.95万元以及19368.35万元,占比为76%、67.41%以及56.66%。该类产品主要应用于存储卡与存储盘等面向个人消费的终端产品,个人消费用户对存储容量需求小于企业级与工业级用户,此类产品的线路精细度与存储容量较低,相对低端。

2021年至2023年,和美精艺存储芯片封装基板高端产品收入分别为42.89万元、1654.95万元以及1564.48万元,占比为0.18%、5.72%以及4.58%。报告期内,公司存储芯片封装基板中端产品收入分别为5527.20万元、7776.95万元以及13250.41万元,占比为23.82%、26.87%以及38.76%。

此外,和美精艺被上交所追问逻辑芯片封装基板等非存储芯片封装基板产品收入占比较低的原因,是否存在竞争劣势。对此,该公司回复,“受限于整体产能,公司暂时无法承接大批量逻辑芯片封装基板产品订单,限制了该部分产品收入增长;相较于同行业竞争对手,公司逻辑芯片封装基板产品达产时间较晚、产能受限严重,存在一定的竞争劣势。”和美精艺称,2024年1-5月公司逻辑芯片封装基板收入占主营业务收入大幅提高;未来随着珠海生产基地的建成投产,公司整体产能大幅提振,可实现FC-BGA封装基板批量化生产,公司逻辑芯片封装基板产品收入和市场占有率将明显提升,有效弥补在该领域的竞争劣势。

针对佰维存储关联交易,和美精艺回复,公司自2010年佰维存储成立后即开始与其进行交易,早于佰维存储接受达晨创通投资、王赞章担任佰维存储董事的时间。截至2023年12月31日,达晨创通占佰维存储的股份比例为4.23%,占公司的股份比例为6.38%,王赞章作为外部董事,不参与公司的日常经营活动,亦难以主导公司重大决策,对公司生产经营影响较小。2023年11月20日,公司召开2023年第三次临时股东大会,会议选举了新一届董事会成员,原董事王赞章不再担任董事职务,因此公司与佰维存储间不再具有关联关系。

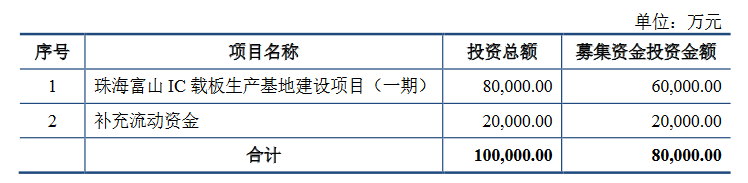

财务数据显示,2020年至2022年及2023年上半年,该公司实现营业收入分别是1.89亿元、2.54亿元、3.12亿元、1.62亿元,同期归母净利润分别是3687.13万元、1924.7万元、2932.36万元及1520.97万元。和美精艺此次拟公开发行不超过5915.5万股,预计募集资金8亿元,将用于珠海富山IC载板生产基地建设项目(一期)(6亿元)及补充流动资金(2亿元)。

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。